💡 Сектор электроэнергетики – Подробный обзор 1 полугодия

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня расскажу про обстановку в секторе электроэнергетики. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, металлургов и застройщиков.

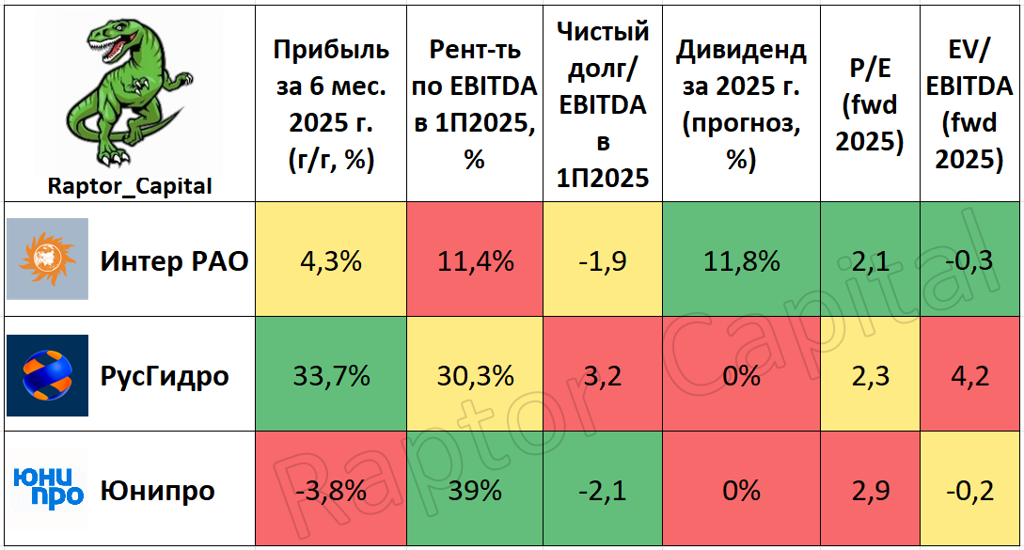

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Электроэнергетика считается защитным активом для консервативных инвесторов – спрос на электроэнергию не падает, тарифы каждый год индексируются, а у двух компаний размер кубышки превышает капитализацию. Но недавно ситуация изменилась – компании запланировали огромные инвестпрограммы, последствия которых уже начали проявляться.

• В этом обзоре я взял для сравнения только топ–3 по капитализации генерирующих энергетиков, не рассматривал сетевые и региональные компании (их на Мосбирже более 50).

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Лидером по росту прибыли стал РусГидро (+33,7% год к году) – помогла новая схема тарифообразования на Дальнем Востоке. Интер РАО смогла показать лишь рост прибыли на 4,3% на фоне роста операционных расходов. Снизилась прибыль только у Юнипро (–3,8%), у компании закончились повышенные платежи по программе ДПМ.

2️⃣ РЕНТАБЕЛЬНОСТЬ ПО EBITDA:

• Наименее маржинальным энергетиком остаётся Интер РАО (11,4%), на втором месте РусГидро (30,3%), и самый рентабельный бизнес по-прежнему у Юнипро (39%).

• Важный нюанс – Юнипро поделилась очень сжатыми результатами, поэтому оценил размер EBITDA в ≈25 млрд рублей, исходя из среднеисторической рентабельности.

3️⃣ ДОЛГОВАЯ НАГРУЗКА:

• У Интер РАО по-прежнему отрицательный долг (чистый долг/EBITDA = 2,1х), но размер кубышки начал заметно сокращаться из-за роста кап. затрат. Ещё более комфортной стала долговая нагрузка у Юнипро (-2,1x), а у РусГидро всё ещё остаётся главный недостаток в виде высокого долга (3,2х).

4️⃣ КАПИТАЛЬНЫЕ ЗАТРАТЫ:

• Самое важное, на что надо смотреть при анализе электроэнергетиков – их инвестпрограммы. Интер РАО в ближайшие 2 года планирует потратить на CAPEX более 500 млрд рублей. Уже сейчас у компании FCF стал отрицательным, а кубышка снизилась на 13% до 359 млрд рублей, в 2026 году она может упасть до ≈200 млрд рублей.

• У РусГидро ситуация не лучше – к высокому долгу идёт в придачу FCF, который с каждым годом всё больше уходит в отрицательную зону из-за высоких кап. затрат. Юнипро предстоит CAPEX в 327 млрд рублей до 2031 года, поэтому кубышка в 100 млрд рублей тоже под угрозой исчезновения.

5️⃣ ДИВИДЕНДЫ:

• Интер РАО по итогам года должен заплатить около 35 копеек на акцию (див. доходность 11,8%), при этом руководство не планирует ни увеличивать payout с 25% до 50% от прибыли, ни тратить кубышку на дивиденды.

• РусГидро при таком высоком долге дивиденды платить не планирует, а у Юнипро такой возможности нет из-за заблокированных активов.

6️⃣ ОЦЕНКА РЫНКОМ:

• Дешевле всего оценка у Интер РАО (P/E = 2,1x), дороже стоят РусГидро (2,3x) и Юнипро (2,9x).

• У Интер РАО и Юнипро забавная ситуация – из-за больших кубышек коэффициент EV/EBITDA сейчас ниже нуля – такое не часто встретишь на нашем рынке.

✏️ ВЫВОДЫ:

• Из всего сектора интерес может представлять только Интер РАО с див. доходностью 11,8% в следующем году и подешевевшей оценкой, но важно смотреть на перспективы компании. Кап. затраты должны в 2 раза снизить кубышку, что при снижении ключевой ставки приведёт к падению процентных доходов, и, как следствие, дивидендов.

• Лично у меня не возникло желания добавлять в портфель кого-либо из трёх рассмотренных компаний, считаю что есть акции с более высоким потенциалом. Акции Интер РАО в ближайший год вряд ли смогут обогнать в доходности многие корпоративные облигации. К посту прикрепил собственную таблицу с текущим состоянием электроэнергетиков.

👍 Поддержите пост реакциями, если было интересно.

#аналитика #профит_оцени $IRAO $HYDR $UPRO

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сейчас

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!Вчера в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47