Долговой рынок уже живёт при ставке 14%.

Эксперт РА представил обзор рынка долгового капитала за II квартал 2025 года.

📉 Кратко:

Во втором квартале 2025 года рынок облигаций разогнался на фоне первых признаков смягчения политики ЦБ. Участники отыгрывают весь будущий цикл сильно забегая вперёд. Размещения бьют рекорды, частные инвесторы и фонды активно наращивают позиции, замещая банковские депозиты и кредиты. Денежная масса начинает расти не через банки, а через рынок, что создаёт риск преждевременного инфляционного разгона на фоне ещё высокой ставки.

📉 Подробно:

Во II квартале (6 июня) ставка ЦБ была снижена всего на 100 б.п., до 20%. Но рынок действовал сильно на опережение:

«...доходности ОФЗ по итогам II квартала снизились на 314–422 б.п. по короткому краю кривой»

В итоге — взрывной рост заимствований.

«...во II квартале 2025‑го объём облигационных размещений составил 1,9 трлн рублей, что на 115% выше результата II квартала предыдущего года».

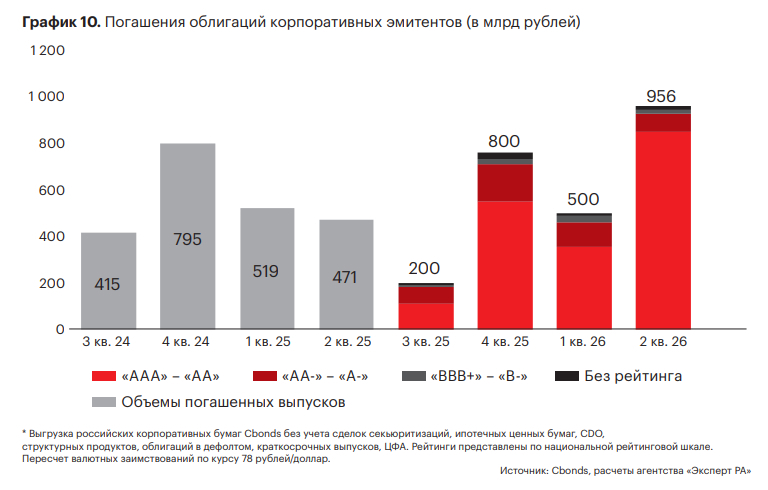

При этом: погашений за II квартал — меньше 0,5 трлн. Минфин тоже в ударно перевыполняет план: +1,5 трлн за квартал.

B III квартал обещает быть ещё активнее и у Минфина и корпоративных облигациях. А погашений будет ещё меньше (рис 1). Т.е. будет больше новых денег:

"заняли" X - "погасили" Y = Z "новые деньги"

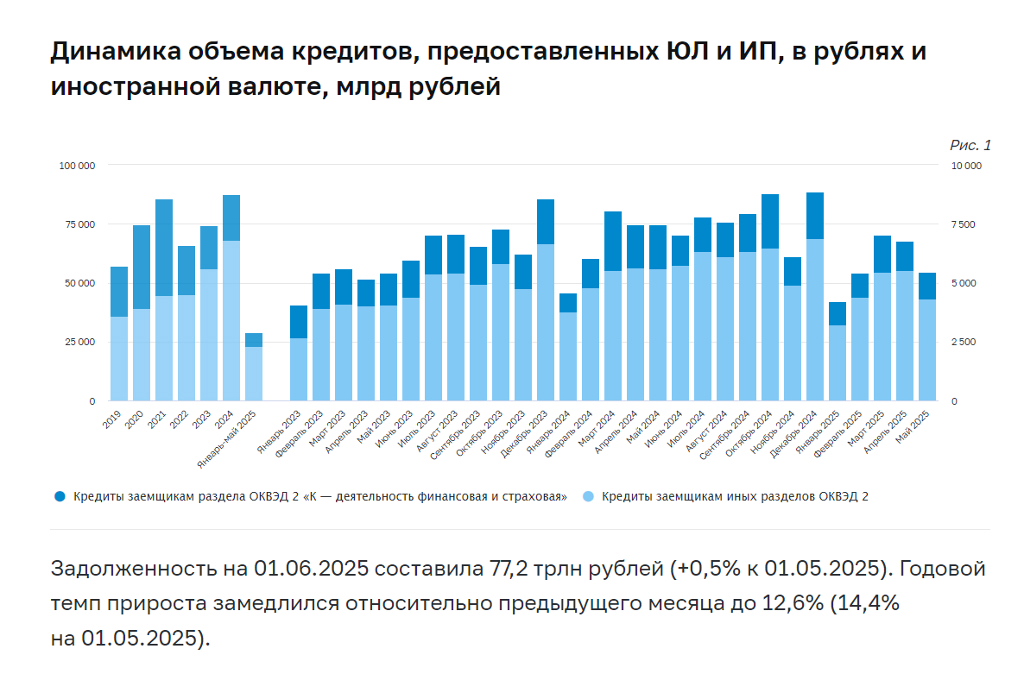

В целом объёмы конечно меньше чем в кредитовании где 5-7 трлн в месяц (рис 2), но цифры сопоставимые.

• Деньги выходят на свободу.

Когда облигации массово размещаются, а фонды и инвесторы их скупают — ликвидность переходит из «статуса ожидания» (депозиты, фонды денежного рынка и т.п.) в оборот. Деньги начинают работать — идти на зарплаты, сырьё, инвестиции.

⚠️ В чём риск?

ЦБ пока говорит об осторожности. Но рынок живёт как будто ставка уже 14%, а не 18%. Возникает автокаталитический цикл (простыми словами это процесс, который сам себя усиливает. Как снежный ком, который катится с горы и растёт тем быстрей чем он больше):

Инвесторы бегут в фиксированные купоны → это снижает доходности → это создаёт стимул у эмитентов к новым займам, а у инвесторов вид падающих доходностей вызывает FOMO → это ускоряет рост денежной массы → что может привести к росту инфляции.

Т.е. рынок облигаций стал «обходным путём». Спрос не деньги со стороны бизнеса, который ЦБ пытался уменьшить через высокую ставку, вырвался на облигационном рынке при незначительном снижении. Это прекрасная иллюстрация того, что мы активно идём "По пути Иранизации".

Ирония в том, что рынок закладывает резкое снижение ставок, и спеша прикупить облигации с фиксированным купоном роняет доходности вниз слишком быстро и это будет вынуждать ЦБ быть более сдержанным.

Выручает что розничное кредитование всё так же идёт через банки и тут ситуация лучше — «обходного пути» нет.

В целом отчёт нам говорит о том, что не надо забывать коллеги, что риски не просто существуют, они ещё и реализовываются. А политику жёсткой ставки ещё никто не отменял. Но рынок уже отпраздновал её отмену по полной. Доходности почти всех ОФЗ упали ниже 14%.

Лучшая доходность сейчас у ОФЗ 14,4% это 6 выпусков:

—ОФЗ 26247 $SU26247RMFS5

—ОФЗ 26245 $SU26245RMFS9

—ОФЗ 26248 $SU26248RMFS3

—ОФЗ 26246 $SU26246RMFS7

—ОФЗ 26250 $SU26250RMFS9

—ОФЗ 26243 $SU26243RMFS4

#игравставку #облигации #ОФЗ #ВДО

-

Не является индивидуальной инвестиционной рекомендацией

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сегодня

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!11 октября в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47