Пост был отредактирован 9 сентября в 13:01

Фиксируем прибыль и сокращаем риск в портфеле ОФЗ перед решением Банка России

Длинные ОФЗ стали лучшим трейдом на российском рынке в 2025 году, опередив депозиты, валюту, денежный рынок и акции. Именно это я прогнозировал в ноябре 2024 года в серии публикаций здесь https://bcs-express.ru/profit/post/582a348a-3c7b-4ba7-a8e7-8bdcbfe81f4c . Именно тогда и начался цикл роста в ОФЗ (см. график). Однако, в настоящий момент отмечается некоторая перегретость рынка ОФЗ.

В последние полгода весь капитал был размещен в 2 бумаги $SU26247RMFS5 и $SU26248RMFS3 так как в этих выпусках был самый высокий купон при высокой чувствительности к снижению ставок. Из-за аукционов по дополнительному размещению Минфина в этих выпусках были более интересные доходности чем в других бумагах. Они и показали доходность лучше рынка. Теперь эти бумаги уже не столь сильно выделяются на кривой ОФЗ, кроме этого, растет риск общей коррекции рынка. Возникает вопрос ликвидности в стратегии так как за последние месяцы капитал сильно вырос. В случае необходимости быстрого реагирования большой капитал под управлением стратегии сконцентрированный в 1-2 бумагах сложно будет быстро репозиционировать по выгодной цене. По этой причине в дальнейшем число выпусков в портфеле будет выше, но выпуски под замену удерживаемых ранее 26247 и 26248 планируется покупать чуть позже.

Что смущает на рынке:

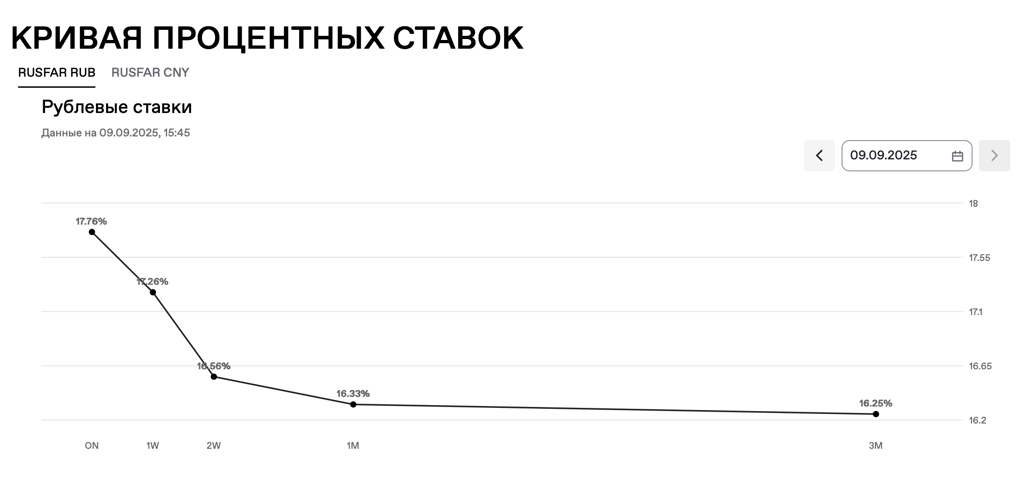

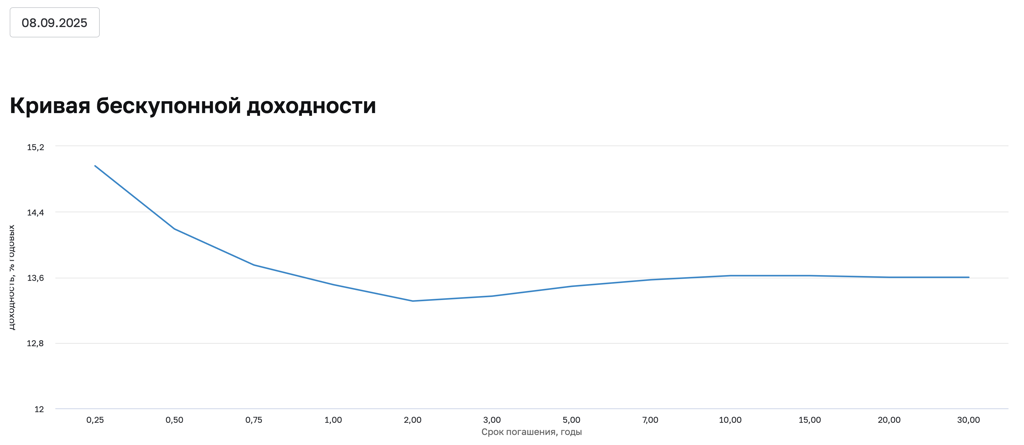

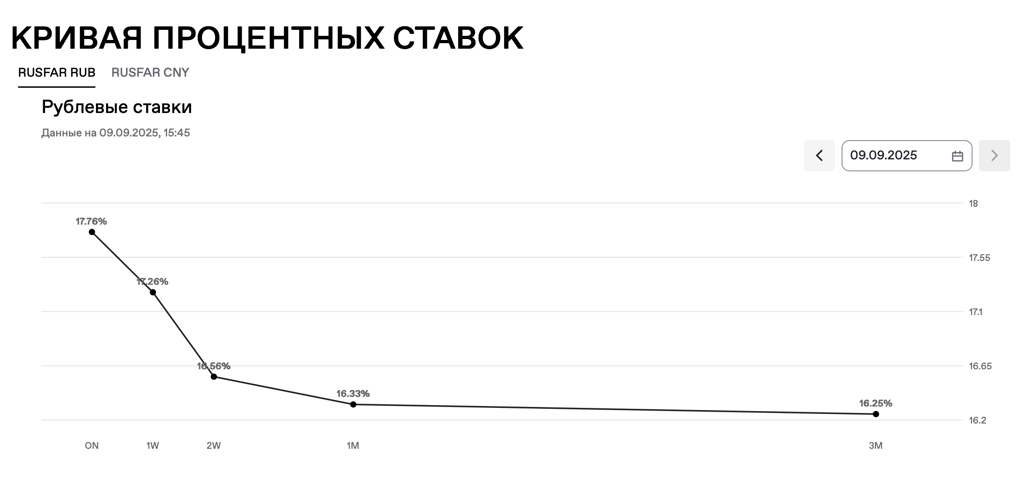

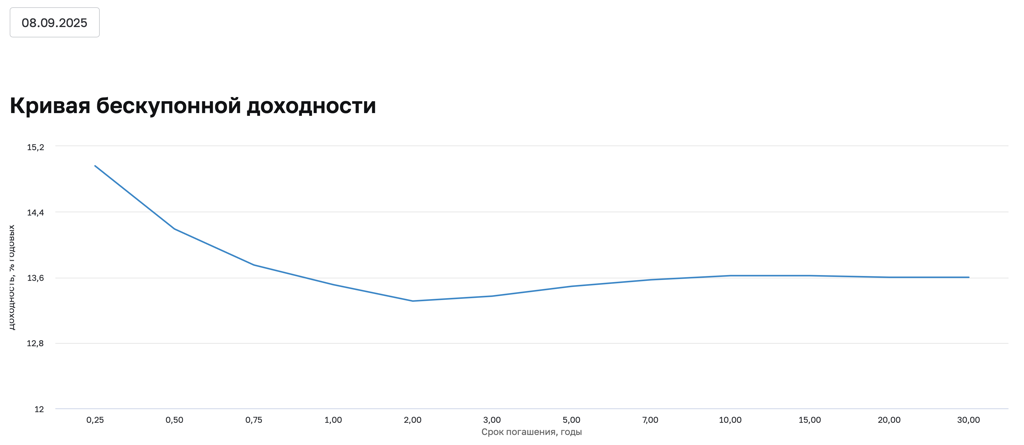

• Вся кривая ОФЗ ушла ниже 14%, в то же время на денежном рынке ставка 17%.

• Возможно, рынок переоценивает мягкость регулятора особенно в свете роста инфляционных ожиданий, начала ослабления рубля (валюта +6% за месяц) и неопределенности с бюджетными расходами и дефицитом (как было в июне). Рынок уже закладывает снижение ставки на 200 бп и мягкий прогноз регулятора — это выражается снижением доходности к погашению (YTM) всех ОФЗ ниже 14% годовых. Регулятор может оказаться жестче чем ожидает рынок, например снизить ставку на 100 бп, или снизить ставку на 200 бп, но дать жесткий комментарий. Остается много вопросов к дальнейшей динамике инфляции после ожидаемого сезонного снижения летом. Вызывает беспокойство и рубль $USDRUBF , который активно начал ослабевать в сентябре. Крепкий рубль во многом был драйвером снижения инфляции и роста ОФЗ.

• Недельная инфляция может вернуться к росту после сезонного снижения в августе, на фоне роста расходов домохозяйств, роста стоимости импорта и проблем на рынке нефтепродуктов.

• В длинных ОФЗ сконцентрировалось много спекулятивного капитала, который может начать перемещаться в другие истории роста фиксируя прибыль, например валюта, акции и валютные облигации, вероятно этот процесс уже начался в конце августа. В биржевых стаканах периодически наблюдается высокое превышение предложения над спросом в ОФЗ. Есть вероятность резкой широкой фиксации прибыли на рынке спекулянтами, особенно теми, кто брал ОФЗ в плечо.

Учитывая выше сказанное делаем вывод, что длинные ОФЗ вполне могут скорректироваться на 3-5%.

Действия в стратегии Тренды ОФЗ

С августа постепенно фиксируем прибыль в ОФЗ-ПД 26247 и ОФЗ-ПД 26248 на время возможного роста волатильности в том числе перед заседанием Банка России по ключевой ставке. В настоящий момент оставили 40% в длинных ОФЗ, 60% инвестировали в фонд денежного рынка LQDT.

Временно сокращая позицию в длинных ОФЗ, мы защищаем полученную прибыль действующих инвесторов и капитал новых инвесторов от просадки делая вход в стратегию на перегретом рынке более безопасным. Кеш временно размещаем в фонд денежного рынка. После прохождения периода повышенной волатильности или в случае получения сигналов на продолжение роста длинных ОФЗ будем вновь наращивать позиции в них, но с использованием большего количества различных выпусков для улучшения ликвидности. Сохраняем позитивный взгляд на рынок длинных облигаций Минфина на год вперед с потенциальной доходностью в 30% годовых. Стратегия Тренды ОФЗ будет сохранять свою актуальность и лидирующие позиции!

#ОФЗ #ЦБ &Тренды_ОФЗ

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сегодня

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!Вчера в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47