🏗️ Застройщики – Подробный обзор 1 полугодия

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на сектор застройщиков. Напомню, ранее я делал обзоры банков, золотодобытчиков, металлургов и ритейлеров.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• У застройщиков остаются прежние проблемы – отмена льготной ипотеки и высокая ключевая ставка. И хоть ключевую ставку уже начали снижать, но почти всё первое полугодие сектору пришлось жить со ставкой 21%, что не могло не отразиться на их результатах.

• В 1 полугодии 2025 года объём жилищного строительства в России снизился на 2,4% год к году до 52,2 млн кв. м. При этом в июне (когда начался цикл снижения ключевой ставки) объём строительства упал на 22,2% – судя по всему, застройщики решили дождаться более мягкую денежно-кредитную политику.

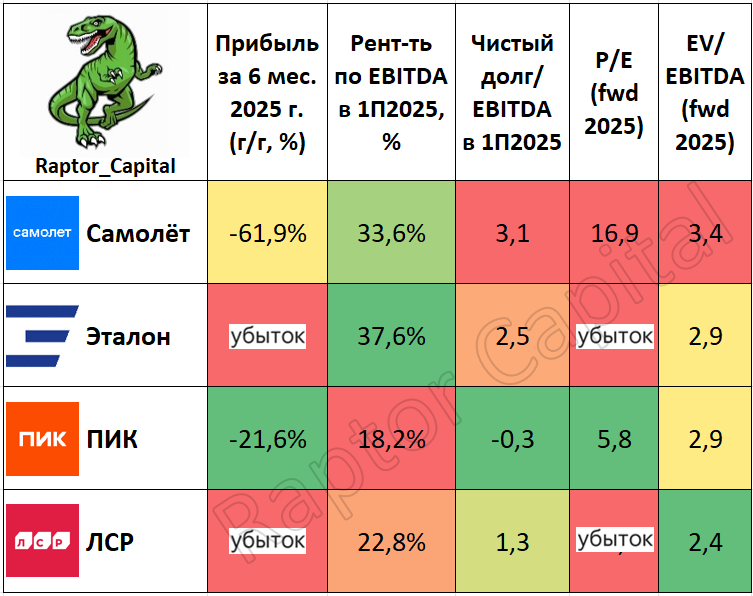

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Ни один застройщик не смог добиться роста прибили, что неудивительно. Чуть меньше пострадали ПИК (–21,6% год к году) и Самолёт (–61,9% на фоне роста процентных расходов).

• Эталон продолжает оставаться убыточным, при этом чистый убыток увеличился с 1,5 до 9 млрд рублей. ЛСР впервые с 2017 года получил убыток в размере 2,5 млрд рублей из-за падения продаж недвижимости на 31%.

2️⃣ РЕНТАБЕЛЬНОСТЬ ПО EBITDA:

• Лидеры по маржинальности – Эталон (37,6%) и Самолёт (33,6%). Свою худшую за последние 5 лет рентабельность показали ЛСР (22,8%) и ПИК (18,2%).

3️⃣ ДОЛГОВАЯ НАГРУЗКА:

• Самолёт – самый закредитованный застройщик, чистый долг/EBITDA = 3,1x, но если не учитывать эскроу-счета, коэффициент составляет 6,2x. Долговая нагрузка Эталона (2,5x) пока остаётся без изменений.

• Немного увеличилась долговая нагрузка у ЛСР (1,3x), в то время как у ПИКа (–0,3x) чистый долг стал отрицательным (чистая денежная позиция 37,7 млрд рублей).

4️⃣ ДИВИДЕНДЫ:

• За прошлый год дивиденды выплатил лишь ЛСР (див. доходность 8,9%), предполагаю, что по итогам 2025 года вся четвёрка застройщиков от дивидендов откажется.

• Самолёт не сможет выплачивать дивиденды до снижения долговой нагрузки, Эталон намерен начать выплаты только при выходе из убытков, ПИК не платит дивиденды уже 3 года, а ЛСР выплачивает дивиденды из чистой прибыли, вместо которой сейчас чистый убыток.

5️⃣ МАЖОРИТАРИЙ:

• Все знают про не всегда объяснимые действия мажоритария застройщиков, но на всякий случай напомню. ЛСР отличился, во-первых, выкупом 24% акций и передачей их менеджменту, во-вторых, выкупом акций у Арсагеры по цене в 2 раза дороже рыночной. Также были выкупы акций у мажоритария Самолёта, а основной акционер ПИКа снизил свою долю владения уже почти в 2 раза.

• Совсем недавно возникла ситуация и у Эталона – застройщик выкупает другую компанию у своей головной структуры АФК Системы. Эталон мог увеличить свой долг для оплаты сделки, но вместо этого планирует провести допэмиссию на 400 млн акций – это размоет доли акционеров в 2 раза.

6️⃣ ОЦЕНКА РЫНКОМ:

• Во втором полугодии средняя ключевая ставка будет ниже, поэтому с учётом этого посчитал форвардные мультипликаторы на 2025 год.

• По прибыли можно оценить лишь Самолёт (P/E = 16,9x – всё ещё дорого) и ПИК (P/E = 5,8x). Эталон (EV/EBITDA = 2,9x) при выходе из убытков будет стоить дешевле Самолёта, но самым дешёвым застройщиком остаётся ЛСР (EV/EBITDA = 2,4x).

✏️ ВЫВОДЫ:

• На данный момент ситуация в секторе застройщиков лучше не стала, поэтому по-прежнему считаю, что покупать их акции рано. Несмотря на то, что ключевая ставка уже начала снижаться, компаниям предстоит ещё один важный и сложный этап – успешно рефинансироваться по более низким ставкам (особенно Самолёту, у которого 78% долга – это краткосрочные займы).

• Не зависимо от дешевизны акций, я всё ещё вижу риск, что кто-то из застройщиков не сможет в полной мере погасить свои долговые обязательства, поэтому пока продолжаю наблюдать за сектором со стороны. К посту прикрепил собственную таблицу с текущим состоянием застройщиков.

👍 Поддержите пост реакциями, если было интересно.

#аналитика #профит_оцени $SMLT $ETLN $PIKK $LSRG

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сейчас

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!Вчера в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47