Минфин без спроса, бензин без тормозов

Кратко:

Минфин провалил аукционы — спроса почти не было, рынок ждёт бюджет, инфляция слегка замедлилась, но рост цен на топливо продолжает давить на весь ценовой контур. Инфляционные ожидания упали значимо, что даёт позитив, но для облигаций это пока лишь пауза, ведь ждём данные в октябре, а в акциях главными остаются ставка и геополитика.

Подробно:

Сегодняшние аукционы Минфина выглядели откровенно слабо: спроса почти нет — всего 81,6 млрд руб. (21,3 + 60,3), а заняли лишь 44,4 млрд руб. (5,4 + 39) по ОФЗ 26230 $SU26230RMFS1 и 26246 $SU26246RMFS7 . Подобный слабый интерес последний раз видели в начале апреля. Квартальный план в 1,5 трлн руб. выполнен на 98% (1,47 трлн) за счёт бодрого старта, но что будет в IV квартале вопрос открытый.

Рынок взял паузу. С одной стороны, все ждут финальной версии бюджета и реального размера дефицита по году. С другой — ЦБ аккуратно остудил «горячие головы», которые уже рисовали себе пару снижений по -2% по ключевой к концу года.

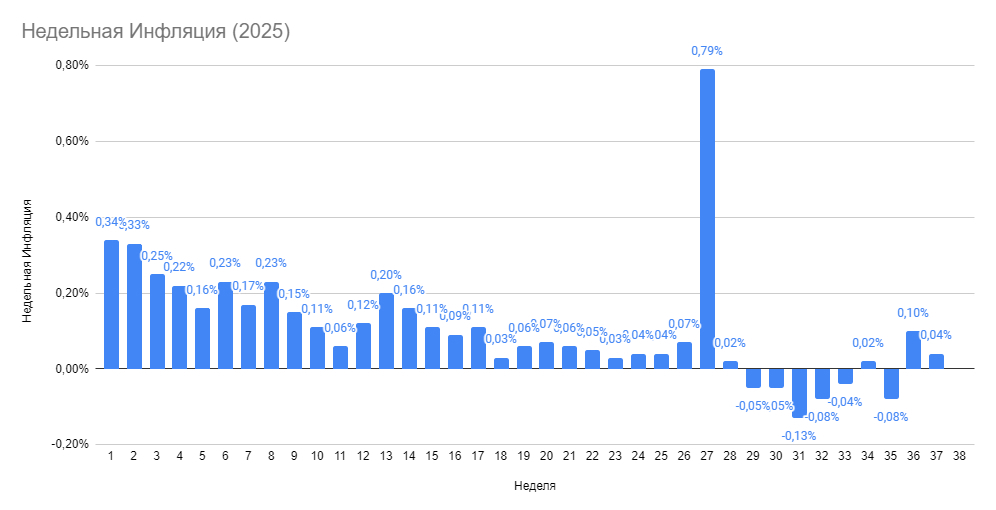

Инфляция на неделе подкинула чуть позитива: +0,04% против +0,10% неделей ранее (рис 1). Но радоваться мешает топливо, которое не сбавляет темпов в росте.

Бензин опять +0,5% за неделю, дизель +0,2%. С начала года бензин уже +7,7%, дизель +2,6%. Этот рост цен быстро прокатывается дальше по всей цепочке: доставка, логистика, себестоимость всего остального. Без решения топливного вопроса держать инфляцию в целевом коридоре будет всё труднее.

Порадовали инфляционные ожидания. В сентябре они заметно снизились: оценка населения упала с 13,5% до 12,6%, а «наблюдаемая» инфляция — ещё сильнее, с 16,1% до 14,7%. Это действительно сильный позитивный сигнал. ЦБ наверно доволен.

Но ключевыми станут данные октября — именно после них, 24 октября, ЦБ примет решение по ставке. Если ожидания удержатся на текущих уровнях и не начнут снова раздуваться, продолжать снижение, пусть даже шагами по 1 п.п., будет проще. Но пока делать выводы рано — впереди ещё будет много данных.

Если смотреть на эти данные глазами инвестора, то картина следующая.

Для облигаций всё просто: слабый спрос на аукционах Минфина ясно показывает — профессиональные участники не готовы брать длинный риск без понимания бюджета и дальнейших шагов ЦБ. А значит, и нам торопиться не стоит.

Вся инфляция по сути монетарная, и если дефицит бюджета окажется выше ожиданий, то держать цены под контролем сможет только долгая и жёсткая ДКП.

С другой стороны снижение инфляционных ожиданий даёт надежду на фундамент для будущего снижения доходностей в облигациях (т.е. надежда на рост цены). Но пока это скорее игра в выжидание.

На рынке акций драйверы всё те же: ставка и геополитика. Зеленский снова достал «планы А и Б», но сути они не меняют — обычная просьба о новых траншах («дайте денег, а то всё»). Только вот желающих кредитовать проигравших всё меньше. СВО идёт к логическому финалу, но рынок по привычке не хочет в это верить. Ну и прекрасно: тем, кто видит суть, достанется больше активов по разумным ценам. Весь сентябрь активно докупаю акции.

#игравставку #Минфин #ОФЗ #аукционыОФЗ #облигации

-

Не является индивидуальной инвестиционной рекомендацией

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сегодня

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!11 октября в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47