Пост был отредактирован 19 августа в 14:54

ОБЛИГАЦИОННЫЙ ВЕСТНИК

1️⃣9️⃣☀️0️⃣8️⃣☀️2️⃣0️⃣2️⃣5️⃣ (часть 1)

🌕 Сегодняшний день отнюдь не обделил нас новостями, особенно анонсами, поэтому приглашаю к прочтению. Добрый вечер, друзья!

----------

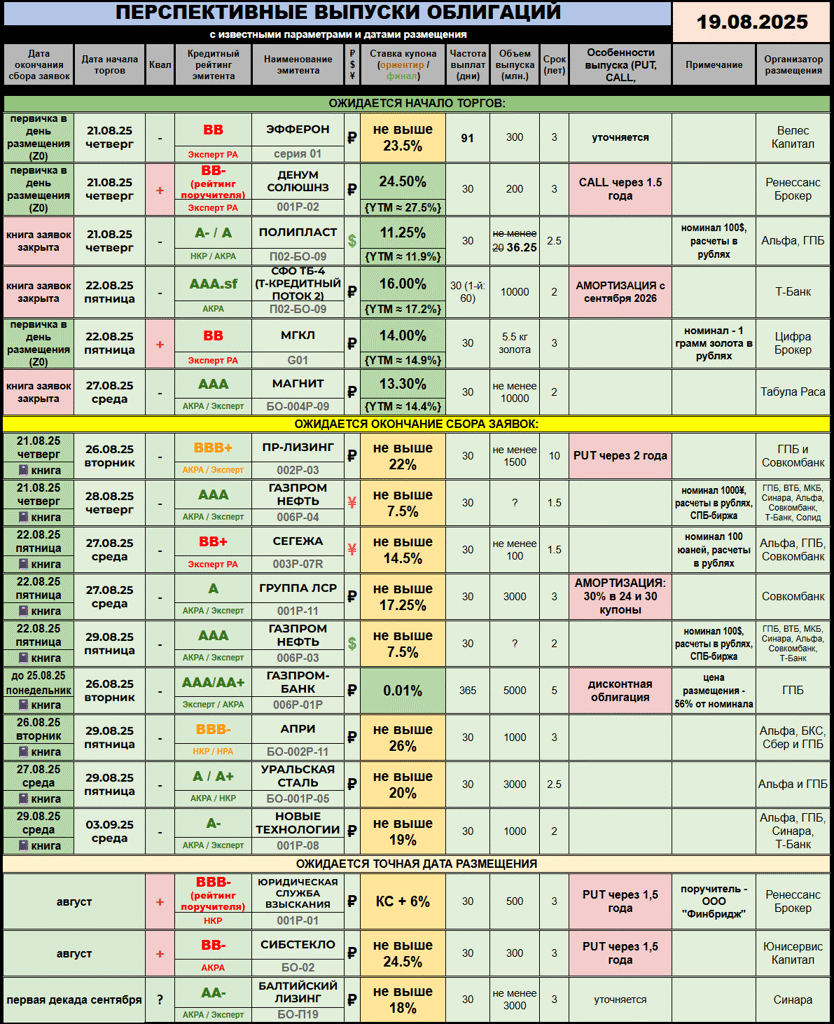

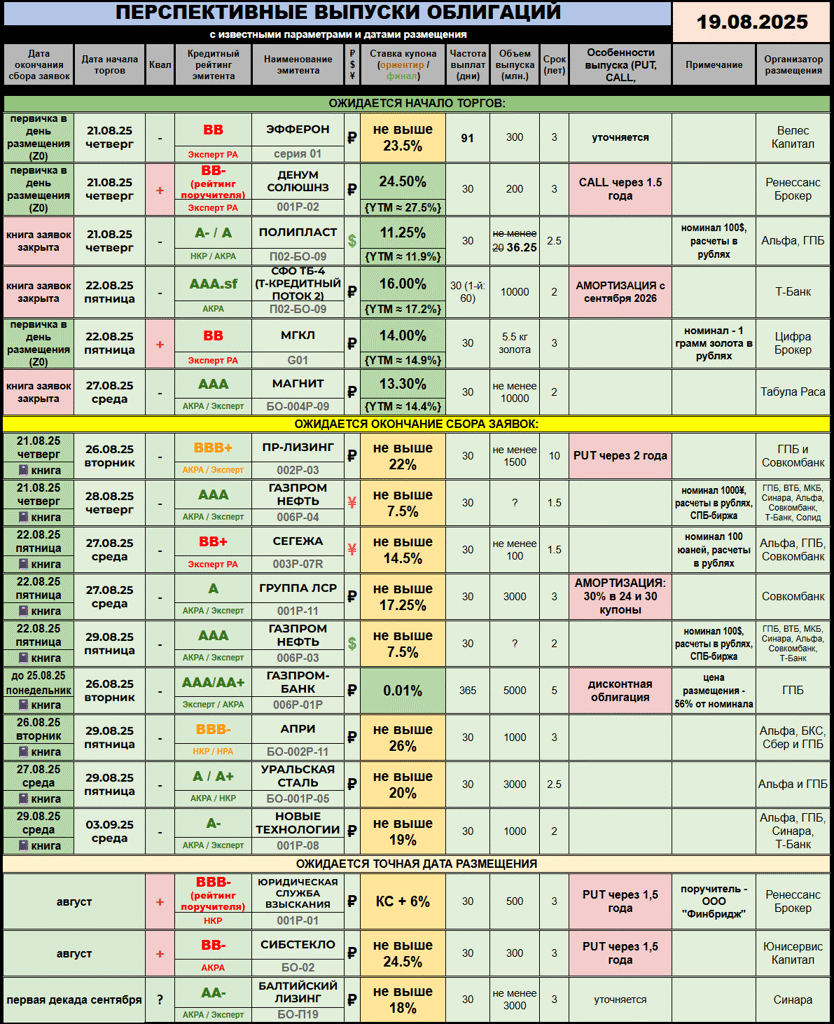

🆕 НОВЫЕ РАЗМЕЩЕНИЯ / АНОНСЫ:

🔆 Вчера вечером УРАЛЬСКАЯ СТАЛЬ (🅰️/🅰️➕) по секрету сказала, что планирует разместить очередной выпуск - БО-001Р-05 на 3 млрд. рублей. Нас хотят порадовать 2,5 годами торгов с ежемесячным купоном не выше 20%. Сбор заявок состоится 27 августа, непосредственно размещение - 29 августа. Высокорискованная история, но хоть микропремия по рынку имеется :)

Организаторы - Альфа и ГПБ.

🔆 ДЕНУМ СОЛЮШНЗ при поручительстве МФК "МИГКРЕДИТ" (🅱️🅱️➖) собирается занять 200 млн. рублей с помощью выпуска 001Р-02. Срок существования - 3 года, но встроен Call-опцион через 1,5 года. Сопровождать нас на пути неизвестной протяжённости будет ежемесячный купон 24,5%. Сбор заявок и размещение - в один день, 21 августа. Неплохой пример ВДО-жадности: ВВ- с развивающимся прогнозом в теории может и В+ стать, будьте осторожны.

Организатор - Ренессанс Брокер.

🔆 БАЛТИЙСКИЙ ЛИЗИНГ (🅰️🅰️➖) в 1 декаде сентября проведет сбор заявок на выпуск БО-П19 объемом не менее 3 миллиардов рублей. Смело заберут и 13, видимо, ибо на такую сумму планируется погашение в сентябре по другой бумаге. Данный выпуск несет в себе 3 года торгов без оферт, сопровождаемые ежемесячными купонами в 18%. Будут ли амортизации - вопрос пока риторический, но эмитент частенько их добавляет в финальную версию параметров. Организатор - Синара, которая умеет удивить :)

🔆 НОВЫЕ ТЕХНОЛОГИИ (🅰️➖) запланировали сбор на конец месяца. 29 августа, если точнее. Очередной миллиард в рамках выпуска 001Р-08 требуется компании на 2 года без оферт, ежемесячный купон не выше 19% взамен предлагают. Организаторы - Альфа, ГПБ, Синара и Т-Банк, старт торгов - 3 сентября, день прощанья. Главное, чтобы не с депозитом :)

🔆 В выпуске 001Р-01 ЭФФЕРОНа (🅱️🅱️) нет покоя. Купон таки усох с 25% до 23,5%, а дата размещения, изначально планировавшаяся 19 августа превратилось в 21 число, когда до обеда и пройдет сбор заявок. Собственно, и регистрацию выпуск прошел только вчера вечером.

🔆 МИНИСТЕРСТВО ФИНАНСОВ среды не пропускает. В частности, завтра состоятся аукционы ОФЗ по выпускам 26221 $SU26221RMFS0 (купон 7,7%, погашение в марте 2033) и 26250 $SU26250RMFS9 (купон 12% ровно, погашение в июне 2037 года). Результаты действа узнаем к вечеру!

🔆 Первичка завершилась следующими ставками:

- Т-КРЕДИТНЫЙ ПОТОК: 16% (хотя явно целились в 15,8%, судя по последнему ориентиру)

- ПОЛИПЛАСТ: 11,25% в долларах

- МАГНИТ: 13,3% в рублях. Кажется, скоро я буду голосовать за квазивалюту с такими ставками :)

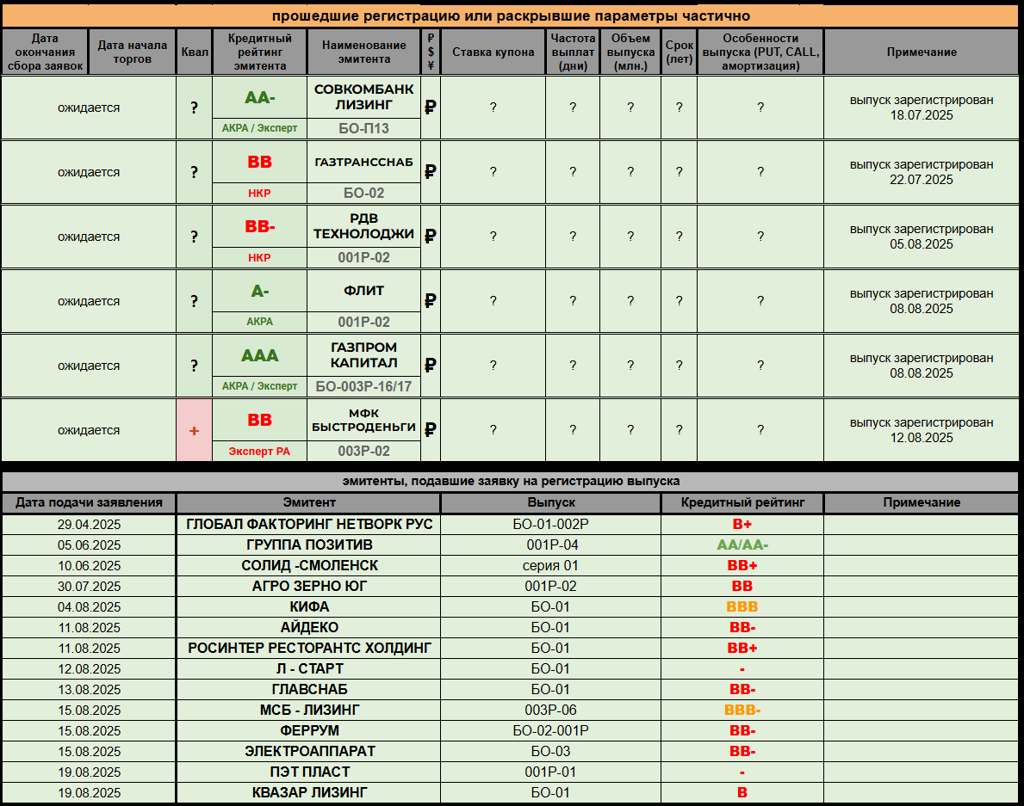

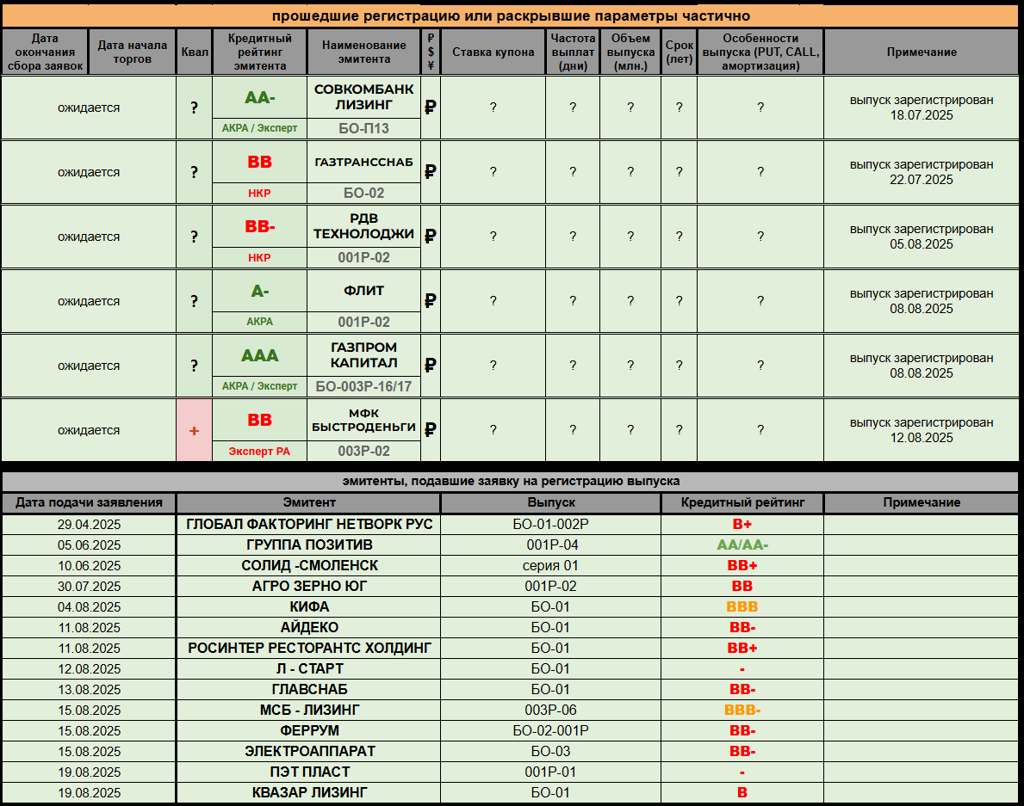

🔆 Подали заявления на регистрацию следующие эмитенты:

– ПЭТ ПЛАСТ (пока без рейтинга) с выпуском 001Р-01;

– КВАЗАР ЛИЗИНГ (🅱️) с выпуском БО-01, попытка номер два, ибо прошлая регистрация была аннулирована.

А вишенкой на торте стала новость об увеличении объема программы облигаций эмитентом ЕВРОТРАНС - до 28,8 миллиардов рублей. Ну ждем, чего :)

----------

📶 РЕЙТИНГИ:

➡️ Эксперт РА не изменяет себе, подтверждая рейтинг 🅱️ НЭППИ КЛАБа $RU000A109KG1 со стабильным прогнозом. Но и сохранён статус "под наблюдением", поэтому в скором времени мы, возможно, увидим и изменения от агентства)

🔸https://raexpert.ru/releases/2025/aug19f

➡️ АБРАУ - ДЮРСО $RU000A10C6W2 : подтвержден рейтинг 🅰️➕ от агентства АКРА, прогноз стабильный.

🔸 https://www.acra-ratings.ru/press-releases/6016/

О купонных новостях во второй части :)

#облигации

#новости

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сегодня

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!Вчера в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47