🌱 Сектор удобрений – Подробный обзор 1 полугодия

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня заглянем в сектор удобрений. Напомню, ранее я делал обзоры нефтегазового сектора, банков, ритейлеров, золотодобытчиков, металлургов и застройщиков.

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Для компаний из сектора предыдущие 2 года были провальные – на фоне низких цен на удобрения прибыль была в 2 раза ниже, чем в успешном 2022 году.

• В 2025 году внешние условия для сектора улучшились – цены на удобрения выросли более чем на 20% по сравнению с прошлым годом, вдобавок с начала года убрали экспортные налоговые пошлины. Ключевой вопрос – в рыночной оценке компаний.

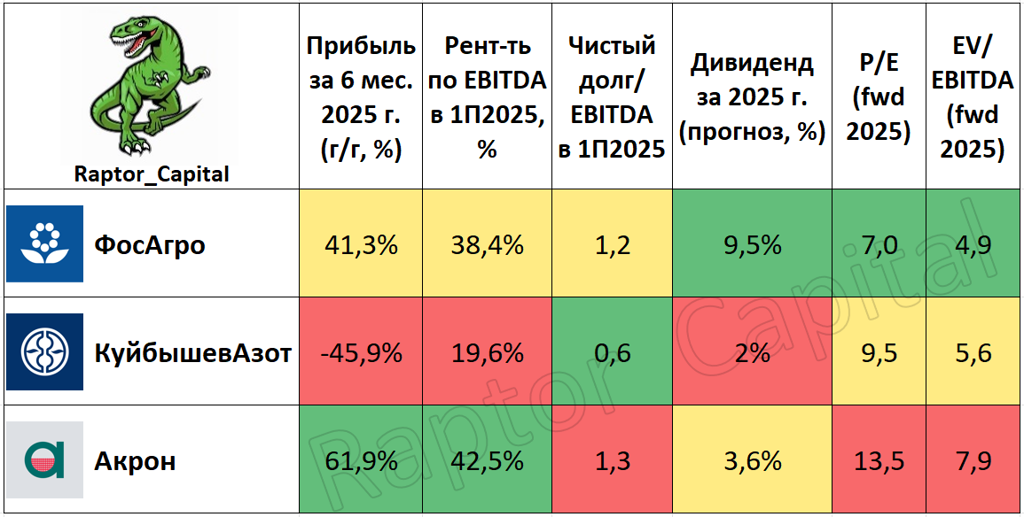

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• В 1 полугодии больше всего выиграл от роста цен на удобрения Акрон, увеличив прибыль на 61,9% год к году. Также вполне достойный результат у ФосАгро (+41,3%), но здесь большая заслуга курсовых разниц.

• КуйбышевАзот отличился падением прибыли на 45,9%, причина – рост процентных расходов в 5 раз до 2,7 млрд рублей.

2️⃣ РЕНТАБЕЛЬНОСТЬ ПО EBITDA:

• Все три компании смогли увеличить свою маржинальность: Акрон – до 42,5%, ФосАгро – до 38,4%, КуйбышевАзот – лишь до скромных 19,6%.

3️⃣ ДОЛГОВАЯ НАГРУЗКА:

• Всем компаниям из сектора удалось заметно снизить свою долговую нагрузку. Наименее закредитованным остаётся КуйбышевАзот (чистый долг/EBITDA = 0,6x). В 2 раза выше долговая нагрузка у ФосАгро (1,2x) и Акрона (1,3x).

4️⃣ ДИВИДЕНДЫ:

• Собрание акционеров ФосАгро в очередной раз закончилось не самым приятным сюрпризом – за 1 полугодие вместо рекомендованных 387 рублей одобрили выплату в 273 рубля на акцию (62% от FCF). У компании по-прежнему в приоритете снижение долговой нагрузки, и только потом – повышенные дивиденды. За 2 полугодие сложно спрогнозировать размер дивиденда (так как платят из FCF), но суммарно за год ФосАгро может выплатить более 670 рублей на акцию (див. доходность 9,5%).

• КуйбышевАзот заплатил 4 рубля на акцию за 1 полугодие, ещё около 5 рублей могут заплатить за 2 полугодие (суммарная див. доходность 2%).

• У Акрона второе полугодие всегда слабее первого, если заработают по итогам всего года около 45 млрд рублей (+48% год к году), дивиденд составит ≈600 рублей (див. доходность 3,6%).

5️⃣ ОЦЕНКА РЫНКОМ:

• Самая дешёвая форвардная оценка на 2025 год у ФосАгро (P/E = 7x при годовой прибыли в 130 млрд рублей), дороже оценка у КуйбышевАзота (9,5x) и самая дорогая оценка по-прежнему у Акрона (13,5x).

✏️ ВЫВОДЫ:

• Для сектора удобрений, наконец, появились благоприятные условия – цены на удобрения начали расти, но до пиковых значений 2022 года осталось не так много, поэтому по итогам года роста прибыли компаний на 50%+ вряд ли стоит ждать.

• Лидером в секторе однозначно остаётся ФосАгро, но недооценки в акциях компании сейчас я не вижу, тем более, учитывая проблемы с одобрением дивидендов в последние пару лет. Для долгосрочного дивидендного портфеля акции ФосАгро могут быть уместны, но на горизонте 1 года – считаю, что есть более привлекательные компании.

👍 Поддержите пост реакциями, если было интересно.

#аналитика #профит_оцени $PHOR $KAZT $AKRN

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сегодня

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!11 октября в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47