Пост был отредактирован 16 июля в 14:27

ОБЛИГАЦИОННЫЙ ВЕСТНИК 1️⃣6️⃣☀️0️⃣7️⃣☀️2️⃣0️⃣2️⃣5️⃣

✌️ Очередная среда прислала новостных событий, требующих распространения. Чем и займусь, как я люблю :)

----------

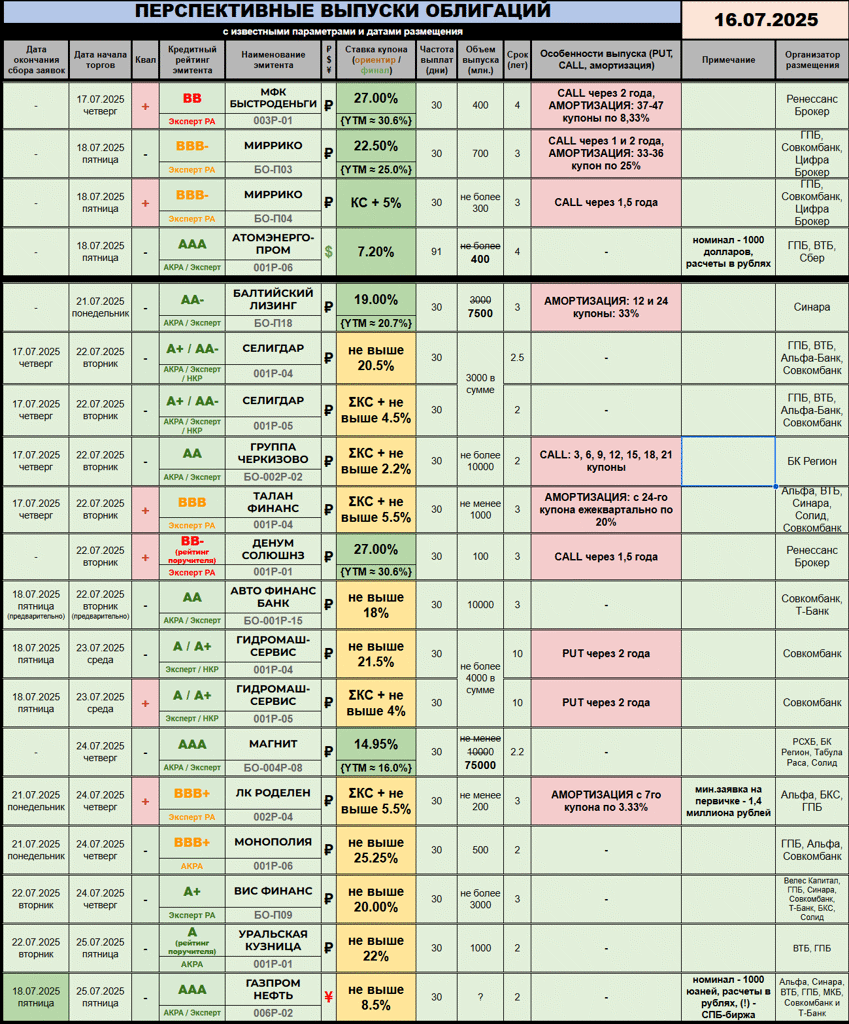

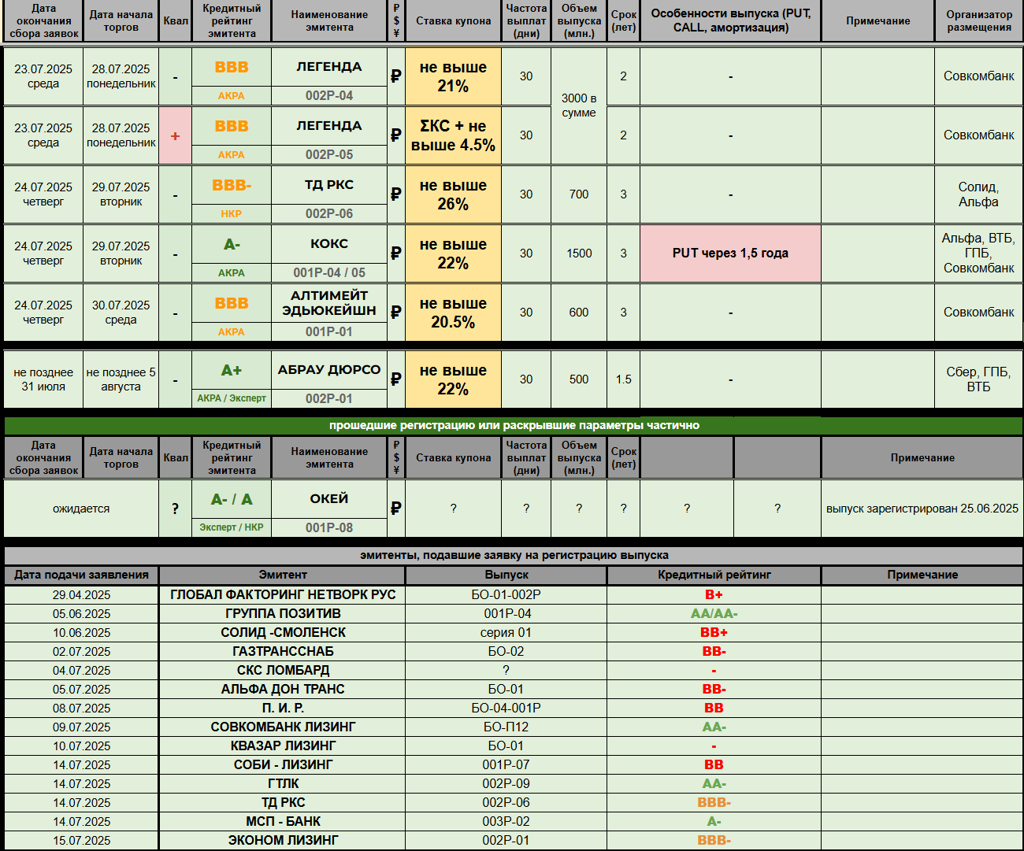

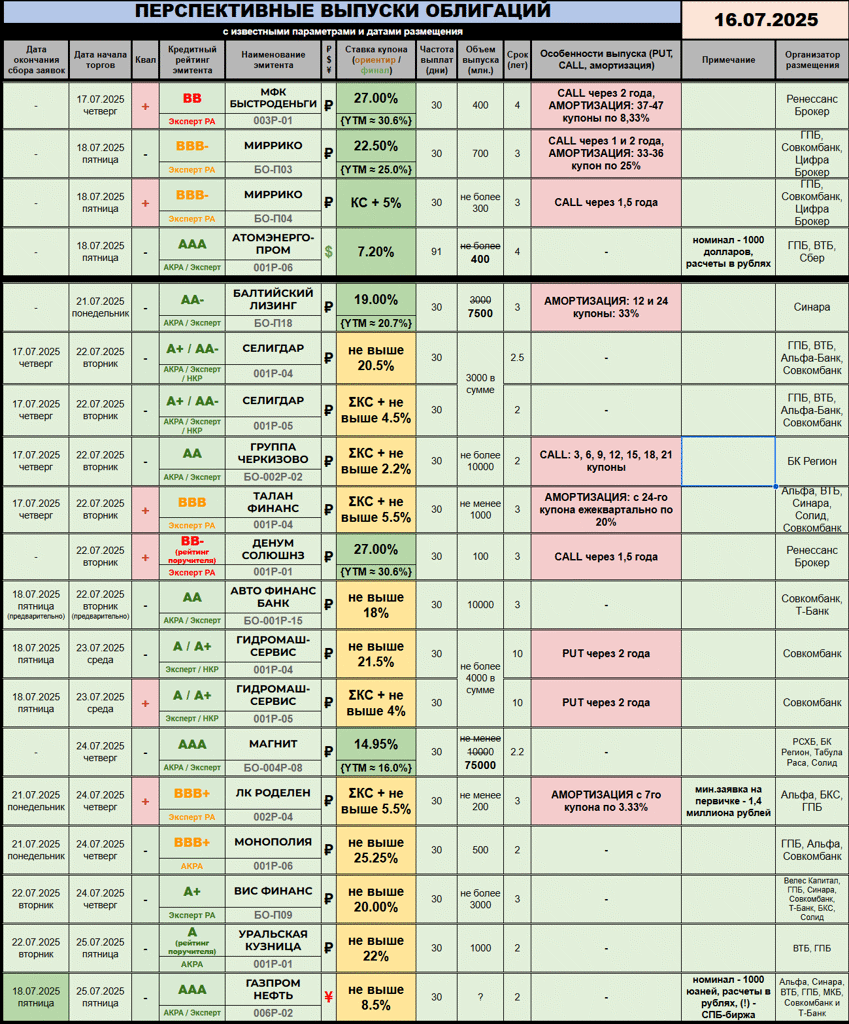

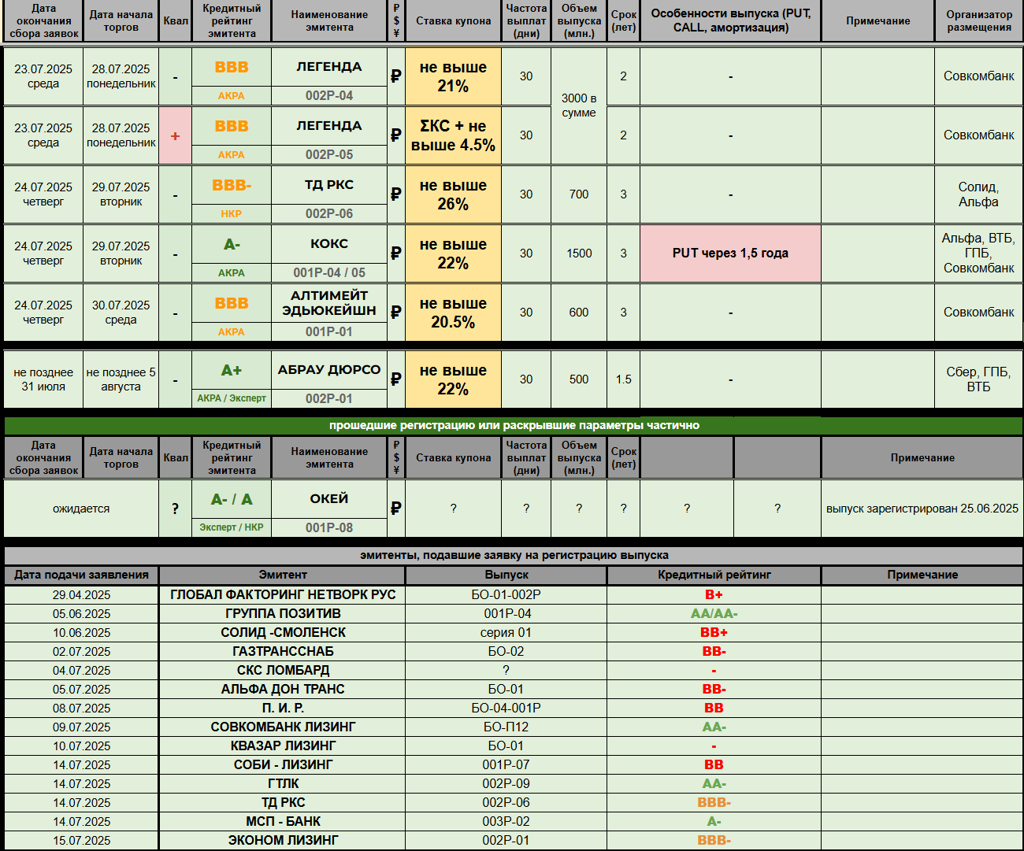

🆕 НОВЫЕ РАЗМЕЩЕНИЯ / АНОНСЫ:

🔆 КОКС (🅰️➖) в студию! Эмитент с внушительным долговым карманом желает подкрепиться с помощью выпуска 001Р-04. По плану - 1,5 миллиарда рублей, 3 года торгов (но пут-оферта через 1,5), ежемесячный купон, ориентир ставки - не выше 22% ровно. И это нынче щедрый старт проблемной компании, такие времена. Как же всем хочется на всякий случай до заседания ЦБ занять подешевле.... Сбор - 24 июля, начало торгов - 29 июля, организаторы - Альфа, ВТБ, ГПБ и Совкомбанк.

🔆 Первый герой не радует глаз и тело? Второй к вашим услугам, но по кредитному качеству даже похлеще. Девелопер ТД РКС (🅱️🅱️🅱️➖) нуждается в очередной финансовой подпитке. Сбор заявок на бумаги 002Р-06 пройдет в тот же день, 24 июля. 700 миллионов на кону, 3 года торгов без оферт, ориентир ежемесячного купона - не выше 26% аж. Не угодишь мне - то мало, то много, но в данном случае ставка намекает на высокий риск. Начало торгов - все то же 29-е число, организаторы - ИФК Солид и Альфа-Банк.

🔆 ТАЛАН ФИНАНС (🅱️🅱️🅱️) достаточно резко определяется с датами размещения ранее запланированного выпуска 001Р-04. Уже завтра пройдет сбор, а торги начнутся 22 июля. Напомню параметры: квальский выпуск, не менее 1 миллиарда рублей, 3 года торгов без оферт, амортизация с 24-го купона по 20% каждые 3 месяца, стартовый ориентир премии к ключевой - не выше 5,5%. Организаторов стало больше: Альфа, ВТБ, Синара, ИФК Солид, Совкомбанк.

🔆 БАЛТИЙСКИЙ ЛИЗИНГ воспользовался всеядностью рынка, укатал купон на сборе заявок с 20,25% до 19% ровно и увеличил объем выпуска с 3 до 7,5 миллиардов рублей. Классика уже :)

🔆 МИНИСТЕРСТВО ФИНАНСОВ бьет рекорды. Спрос на выпуск 26245 $SU26245RMFS9 составил аж 209,7 миллиардов рублей, размещен выпуск на 185,4 миллиарда. Цена отсечения - 88,51% от номинала, доходность - 14,65%. В выпуске 26238 $SU26238RMFS4

успехи куда скромнее - 14,6 миллиардов при спросе в 29,5, цена отсечения - 57,9% от номинала. Но и доходность там всего 14,12%.

----------

📶 РЕЙТИНГИ:

🧑⚖️ АКРА рубит так, что щепки летят:

🎈 М.ВИДЕО $RU000A10BFP3 $RU000A109908 : рейтинг понижен с уровня 🅰️ до 🅱️🅱️🅱️➕, прогноз стабильный. "Обусловлено ухудшением оценок рентабельности, долговой нагрузки и ликвидности вследствие более слабых фактических показателей компании по итогам 2024 года относительно предварительных результатов указанного года, которыми агентство располагало ранее, и пересмотром плановых значений на будущие периоды". Не верьте прогнозам, называется.

🔸 https://www.acra-ratings.ru/press-releases/5922/

🎈 ПИОНЕР - ЛИЗИНГ $RU000A10B4T4 $RU000A1090H6 : рейтинг понижен с уровня 🅱️➕ до 🅱️, негативный прогноз заменен на стабильный. Так-то шило на мыло по сути, не выглядит критичным. Как был высокий риск, так и остался. Обращу внимание, что оценка выдана на основании лизинговой деятельности, но по сути холдинг НФК-Сбережения, материнской компанией которого является эмитент, является и участником рынка ценных бумаг. Надеюсь, что увидим и МСФО - отчетность, картинка должна стать понятнее.

🔸 https://www.acra-ratings.ru/press-releases/5920/

----------

💸 КУПОНЫ:

🔆 ОМЕГА по выпуску БО-01 $RU000A1092T7 : купон № 13 составит 24% ровно. 4% премии к ключевой в бумаге пожизненно :)

----------

😀 Цифры вечно растущего рынка появятся после закрытия основной сессии - до скорой встречи и успехов, леди и джентльмены!

#новости

#облигации

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сегодня

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!Вчера в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47