🚚 Транспортный сектор – Подробный обзор 1 полугодия

📌 Продолжаем обзор секторов компаний Мосбиржи, и сегодня взглянем на транспортный сектор. Напомню, ранее я делал обзоры нефтегазового сектора, банков, IT-компаний, ритейлеров, золотодобытчиков, удобрений, металлургов и застройщиков.

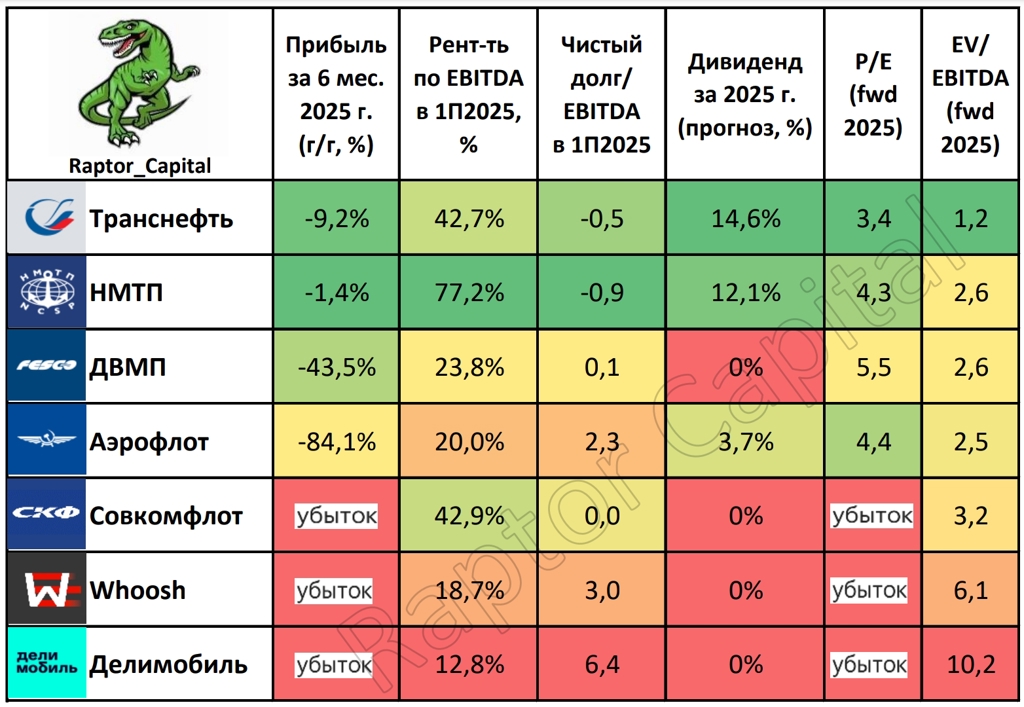

❓ СИТУАЦИЯ В СЕКТОРЕ:

• Один из самых разношёрстных секторов, поскольку транспорт может перевозить как людей по асфальту, так и нефть по трубам или через моря. По этой причине не совсем корректно сравнивать компании между собой, но вполне можно сделать отдельные выводы и выявить лидеров.

• По итогам 1 полугодия компании разделились на два лагеря: для одних проблемой стал крепкий рубль, для других – высокая ключевая ставка. Первые потеряли прибыль из-за курсовых разниц, вторые нарастили долговую нагрузку и оказались в зоне убытка.

1️⃣ ПРИБЫЛЬ В 1П2025 г.:

• Уже пятый по счёту сектор, в котором прибыль упала у всех компаний. Причины падения прибыли разные: персональное повышение налога на прибыль у Транснефти (–9,2% год к году); курсовые разницы у НМТП (–1,4%), ДВМП (–43,5%) и Аэрофлота (–84,1%).

• Убыток показали Совкомфлот (новые санкции), а также набравшие долгов Whoosh и Делимобиль.

2️⃣ РЕНТАБЕЛЬНОСТЬ ПО EBITDA:

• Наиболее высокую маржинальность показали НМТП (77,2%), Транснефть (42,7%) и Совкомфлот (42,9%). Худший результат у Делимобиля (12,8%) и Whoosh (18,7%).

3️⃣ ДОЛГОВАЯ НАГРУЗКА:

• По-прежнему зарабатывать на своём отрицательном долге могут лишь НМТП (чистый долг/EBITDA = –0,9x) и Транснефть (–0,5x). У Совкомфлота и ДВМП долг околонулевой.

• Высокая долговая нагрузка у Аэрофлота (2,3x) и Whoosh (3x), и неприлично высокая нагрузка у Делимобиля (6,4x). Последним двум компаниям отрицательный денежный поток светит ещё минимум 1-2 года.

4️⃣ ДИВИДЕНДЫ:

• Проще всего прикинуть размер дивиденда за 2025 год у Транснефти (≈180 рублей, див. доходность 14,6%) и у НМТП (≈1 рубль, див. доходность 12,1%). Аэрофлот за 1 полугодие заработал на дивиденды 1,1 рубль на акцию (если будут платить из скорректированной прибыли), за год суммарно может выйти порядка 2 рублей (див. доходность 3,7%).

• У остальных компаний вероятность выплаты дивидендов за 2025 год стремится к нулю. Совкомфлот планирует платить только при выходе в прибыль и смягчении санкций, ДВМП дивиденды не платит, а у Whoosh и Делимобиля в приоритете долги.

5️⃣ ОЦЕНКА РЫНКОМ:

• Самая дешёвая форвардная оценка на 2025 год у Транснефти (P/E = 3,4x), дороже стоят НМТП (4,3x), Аэрофлот (4,4х) и ДВМП (5,5x).

• Оставшиеся 3 компании по итогам года вряд ли выйдут из убытков, поэтому их результаты и оценку довольно сложно прогнозировать. Тем не менее, самым дорогим представителем сектора по-прежнему остаётся Делимобиль c EV/EBITDA более 10х.

✏️ ВЫВОДЫ:

• В секторе есть два ярких лидера – Транснефть и НМТП. Обе компании стоят недорого, платят дивиденды с двузначной доходностью и имеют отрицательный чистый долг. В ДВМП сильных сторон пока нет, Совкомфлот и Аэрофлот – есть перспективы роста бизнеса только при смягчении геополитики, а Whoosh и Делимобиль несут в себе повышенные риски из-за крупных долгов.

• Продолжаю уверенно держать в портфеле Транснефть (покупал по 1250 рублей), и начал присматриваться к НМТП. Полгода назад я писал, что НМТП неинтересен по ряду причин, и ожидал от компании выручку на уровне 2024 года (в 1 полугодии так и вышло). Итог – спустя полгода акции подешевели на 13%, див. доходность подросла, а оценка стала дешевле. Продолжаю наблюдать, возможно, всё же добавлю НМТП в портфель. К посту прикрепил собственную таблицу с текущим состоянием транспортного сектора.

👍 Поддержите пост реакциями, если было интересно.

#аналитика #профит_оцени $TRNFP $NMTP $FESH $AFLT $FLOT $WUSH $DELI

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сейчас

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!Вчера в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47