📊 1,5 трлн пишем, 2,5 трлн в уме: рынок ОФЗ ждёт непростой квартал

Минфин опубликовал график аукционов ОФЗ на IV квартал.

Кратко:

В IV квартале план — 1,5 трлн руб. Но это предварительный план. Возможно придётся занимать ближе к 2,5 трлн, или по 208 млрд в один аукционный день, что в этом году удавалось лишь на пиках оптимизма. Теперь фон хуже. Поэтому длинные ОФЗ выглядят слабо — большое предложение и риски паузы по ставке не дают привлекательной комбинации. В моменте видится, что сейчас оптимальнее фонды денежного рынка, флоатеры и короткие надёжные корпораты.

Подробно:

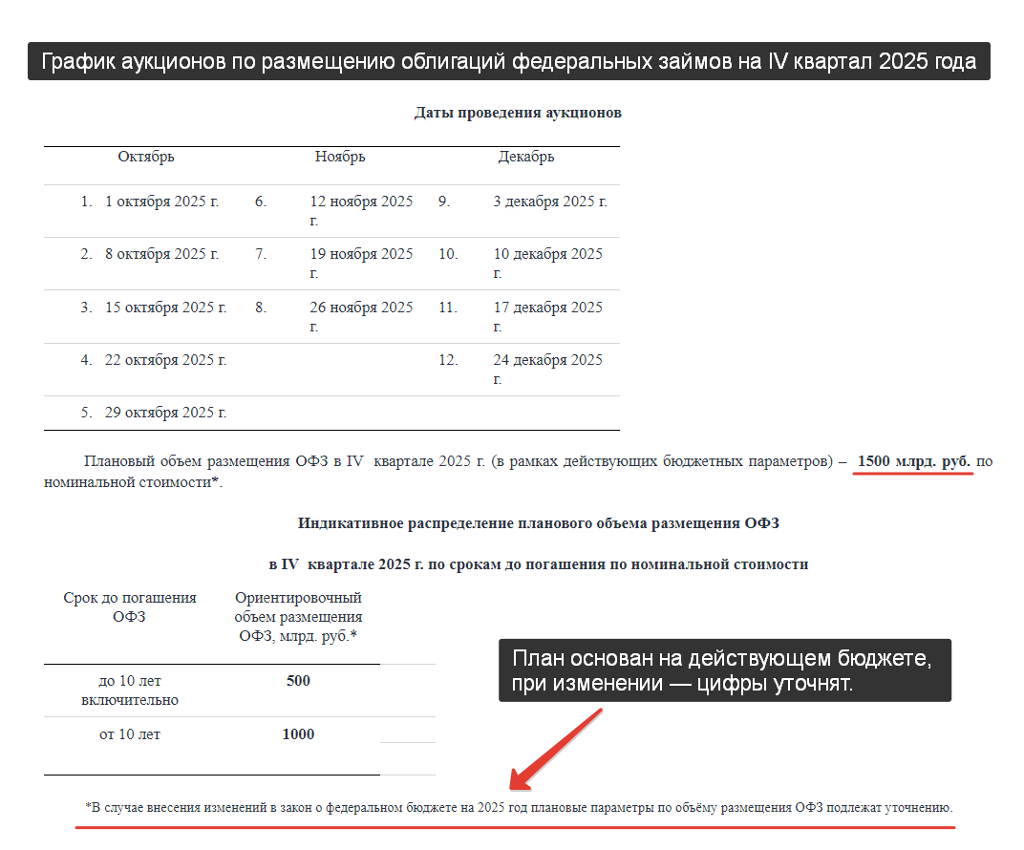

План по размещению — 1,5 трлн руб. Упор, как обычно, на длинные (более 10 лет) выпуски — 1 трлн. (рис 1) Т.е. такие как ОФЗ 26238 $SU26238RMFS4 // ОФЗ 26248 $SU26248RMFS3 // ОФЗ 26247 $SU26247RMFS5 // ОФЗ 26230 $SU26230RMFS1 и другие.

Но в параллельном режиме готовятся поправки в бюджет: где дефицит растёт, а вместе с ним и потребность в заимствованиях растёт.

Всего планируется 12 аукционных дней (5 в октябре, 3 в ноябре, 4 в декабре) — в среднем получается по 125 млрд за каждый. В целом это вполне рабочий ритм, не самый простой, но если Минфин не будет жадничать с премией, то всё ок.

Тем более, можно подметить, что Минфин в текущем году демонстрирует систематическое перевыполнение планов:

— I квартал: 1,403 трлн руб. против плана в 1 трлн (+40%);

— II квартал: 1,466 трлн против 1,3 трлн (+13%);

— III квартал: 1,57 трлн против 1,5 трлн (+5%).

Но есть несколько “НО”:

1️⃣ Перевыполнения шли на благоприятном фоне: (1) в начале года геополитическая разрядка и (2) быстрое замедление инфляции с поддержкой в виде «овощного демпфера» весной/летом

2️⃣ Годовой план заимствований вырос до 6,981 трлн руб. [бюджет который согласовывается] против изначальных 4,781 трлн. При этом с начала года размещено 4,4 трлн руб. — так что вполне рабочий сценарий, что план заимствований могут поднять ещё примерно на +1 трлн руб.

Это означает необходимость привлечь около 2,5 трлн руб. за 12 аукционных дней — в среднем порядка 208 млрд на каждый. Для сравнения: объёмы свыше 200 млрд удавалось занимать лишь на 7 аукционах этого года, и то на фоне либо геополитического оптимизма, либо снижения ставки вместе с отличной "инфляционной" статистикой.

3️⃣ Сейчас, напротив, мы наблюдаем ухудшение геополитического сентимента и неоднозначные данные, которые ставят под вопрос темпы снижения ставки.

• Что в итоге?

В итоге длинные ОФЗ пока не выглядят привлекательными: с одной стороны, предложение будет высоким, с другой — растёт вероятность паузы в цикле снижения ключевой ставки. Такое сочетание — явно не лучшее комбо для инвестора, особенно на длинном конце кривой.

Оптимальный выбор на долговом рынке сейчас — фонды денежного рынка $LQDT или $BCSD , флоатеры и фиксы надёжных корпоратов (уровня AAA и AA).

#Минфин #ОФЗ #долговойрынок #облигации

-

Не является индивидуальной инвестиционной рекомендацией

Бумаги из этой публикации

Бумаги из этой публикации

Другие публикации автора

Последние новости

Популярно сейчас

Рынок пробил дно! Акции очень дешевые! Вклады больше не актуальны. Золото на максимуме!Вчера в 16:36

Российский рынок

Итоги торгов. Быстро возобновили снижение10 октября в 21:31

Российский рынок

Инфляция в сентябре оказалась ниже ожиданий10 октября в 19:31

Валютный рынок

Курс доллара опустился к 81, евро — к 9410 октября в 18:47